不说别的,就说钢价会不会跌?

导读:黑色系商品现货价格暂时进入“滞涨”阶段,其中原料市场需求提升空间有限,但供应压力凸显,成品材中建筑钢材基本面尚可,但卷板、冷镀供需矛盾激化,表现整体偏弱。

一、钢材各品种情况

1.建筑钢材

国内价格、钢厂达产率、库存情况

上周国内市场建筑钢材价格整体上涨。受到区域间库存变化影响,华南、西南、华中地区涨幅居前,华东、华北地区紧跟其后,东北地区靠后。具体来看,上周末唐山钢坯率先上涨,同时周初期螺主力大幅走高,再度创下年内新高,由此带动现货价格整体上涨。不过后半周由于高位成交不畅,现货价格出现小幅回调。

钢厂及市场情况分析

长、短流程产量恢复出现分化,整体产量进入高增速通道。

分生产工艺来看,长流程钢厂产量增加速度明显大于短流程钢厂。上周长流程钢厂产能利用率72.5%,短流程钢厂28.8%,增幅分别为3.6%和0.8%。其中,短流程钢厂利用率连续3-4周快速增加后,产量增量在上周出现明显收窄,长流程钢厂则是稳步提升通道。两者斜率一个放大,一个收窄,整体产能利用率周环比增加3.0%。

可见,产量处于继续回升通道,而且有所放大,后期关注点主要在于长流程钢厂,短流程钢厂增量主要看钢坯供应情况。预计后期产量继续保持增长态势,斜率或将保持。

库存下降趋势明显受到阻力,整体降幅开始收窄。

产量趋势分析:

前期产量始终处于温和复苏的阶段,上周实际周产量为289.55万吨,周环比增速5.02%且高于去年同期增速,呈加速回升态势,其中受长流程钢厂影响明显。高利润刺激下,产量仍有进一步回升的空间,下降可能性较小,将会继续保持中高增速的增长。

库存趋势分析:

厂库和社库库存总量为1025.8万吨,降幅为3.75%,降速收窄。其中即便钢厂辐射市场资源有所增加,但由于产量加速回升影响,库存降幅仅为11.80万吨。市场则受到需求影响,降幅为28.17万吨,降幅明显收窄。可见,需求基本定性后,产量的回升正在将基本面从利好向中性偏转,即从供需紧平衡向供需平衡转换。

国内主流市场成交量情况

月环比需求有所提升,但周环比或将回落。

由于缺少概念,成交量恢复速度大不如去年同期,30日均线呈缓步回升状态且低于去年同期水平。10日线受到需求持续性的影响,处于中位水平震荡,结合前两周需求水平判断,除非本周持续放量,否则需求对价格的支撑将被破坏。进入下旬,部分地区阴雨天气,需求水平发挥受限,预计成交量将出现一定成都下滑。

钢厂生产螺纹钢利润情况

利润处于相对较高水平,已接近去年高点。

随着螺纹钢价格的逐步上涨,钢厂生产螺纹钢的平均利润(按完全成本测算)达到650-700元/吨之间,近三周均在此区间震荡。未突破前高有以下几点原因:1、实际需求提供的支撑较为薄弱,现货上涨存在阻力;利润逐步放大的过程中,产量呈放大态势的同时,库存消化速度变缓,尤其是钢厂库存,抛压加大。故在需求没有明显好转的前提下,钢厂生产利润突破前高并非易事。

全国建筑钢材短期价格走势预判

产量继续中高速增长概率较大;需求释放力度不够,随着第一波需求高峰在2月份结束,3月份整体处于窄幅波动期;钢厂生产螺纹钢的平均利润(按完全成本测算)处于650-700元/吨,在缺乏需求支撑的前提下,突破难度较大;受供需双方影响,库存降速趋缓,尤其厂内库存下降受阻。

综合来看,供需基本面短期偏中性,价格将呈现区间震荡态势。

全国建筑钢材本周价格走势

本周国内建筑钢材价格或窄幅震荡运行,上行空间有限,不排除重心下移的可能。

(1)钢厂利润居高不下,生产积极性较高,已出现部分产量转移至建筑钢材类;

(2)本周厂库、社库继续下降,不过整体降幅收窄,后期库存消化力度或放缓;

(3)上周钢厂向市场供应量明显增多,本周市场将有所体现。

(4)多地阴雨天气,对需求释放将造成一定影响,若不能持续放量,对整体利润及价格的支撑力度将有所渐弱。

2.中厚板

基本面回顾之价格:整体小幅上涨

上周全国中厚板整体价格小幅上涨,其中西安涨幅最大,上涨120元/吨。从全国23个城市平均价格来看,8mm普板价格为4096元/吨,与3月10日相比上涨36元/吨;20mm普板平均价格为3795元/吨,与3月10日相比上涨39元/吨;20mm低合金板平均价格为3937元/吨,与3月10日相比上涨38元/吨。之前西安中板价格处于较低水平;短期内八钢及安钢资源发货量有限,而汗冶钢厂资源订货价格较高,商户订货意愿不强,预计短期内不会有大量资源到货。

基本面回顾之指数:指数小幅回暖

根据价格指数显示,17日国内扁平材指数为122.79,较上一周相比上涨0.47%,较上月下降1.29%,比去年上涨54.76%。从扁平材的代表品种来看,上周末热卷价格指数为133.24,相对上一周上涨0.63%,相对上月下降2.94%,相对去年上涨58.88%。中厚板价格指数为139.05,相对上一周上涨0.86%,相对上月上涨2.35%,相对去年上涨53.83%。目前单纯从指数走势来看,中板弱于螺纹品种,但强于热卷品种。

社会库存:库存压力减少

上周,全国中板库存相比上周减少,下游需求略有增加。上周全国中板库存总量为121.25万吨,较上一周(2017年3月10日)减少0.59万吨。与去年同期(2016年3月18日)相比增加29.10万吨。

钢厂:厂内库存小幅增长

本期监测的37家中厚板生产企业总计65条产线实际开工条数52条,13条产线停产,整体开工率为80.00%,较上期增1.54%。本期钢厂实际产量为109.51万吨,较上期增3.87万吨,增幅3.66%;钢厂达产率本期为67.34%,较上期增2.38%;本期钢厂厂内库存为70.75万吨,较上期增2.22万吨,增幅3.24%。

板材市场调研

造船企业经济效益同比下降。

1-2月,船舶行业80家重点监测企业实现主营业务收入300.7亿元,同比下降21.2%;利润总额1.2亿元,同比下降30%。扬子江船业手持订单现有88个,持续时间至2019年,造船业整体新订单承接量不断下降。

沉寂已久的干散货船(船型船厂买卖)市场似乎终于迎来了反弹。过去两个月,作为国际贸易和经济领先指标之一的波罗的海干散货综合运价指数(BDI)一路高歌猛进,至3月16日强势上涨至1172点,连续上涨12周,创近3月内新高。

本周观点:市场维持震荡的格局

上周国内均价存在小幅上涨,但成交并未明显跟进,市场情绪略微偏弱。

从钢厂的角度来看,目前利润普遍丰厚,钢厂短期降价意愿较差。从调坯企业集中的江苏市场来看,目前低价位坯料资源已经逐步消耗完毕,后续坯料成本较高,对价格也存在着明显的支撑。

结合目前市场基本面的要素来看,钢厂产销以及库存等并未有明显恶化,预计价格后续再调整向下之后依然存在上冲空间。

3.冷热轧

价格情况

上周国内热冷价格涨跌互现。

热轧全国均价上涨17元/吨;冷轧全国均价大幅下跌48元/吨。

社会库存情况——热轧

上周,全国热轧库存总量为308.1万吨,周环比增加2.5万吨,月环比增加26.4万吨,同比增加72.2万吨。

其中,西南周环比增加1.7万吨,华东周环比增幅1.2万吨。

社会库存情况——冷轧

上周,全国冷轧库存113.09万吨,周环比减少0.04万吨,月环比减少3.98万吨,同比减9.5万吨。

其中,华东周环比领跌1.44万吨,相反,华南周环比增加1.3万吨。

钢厂方面

热轧产能利用率环比上一周有所微增。具体产能利用率增幅最大的区域在中南地区,降6.62%;华东降幅最大为7.9%。

冷轧同样有所上升,增幅最大在华东地区,为1.58%,其余区域也相对稳定。

目前而言,钢厂库存继续处于高位,冷轧增幅较为明显,周环比增加5.37万吨。

订单依然不容乐观,然在长强格局下,板材4月份主导钢厂出厂价继续稳中挺价。上周鞍钢、首钢、本钢、河钢等出厂价平盘。

总结

热轧

成本:北方钢厂出厂价3550元/吨,至上海成本在3700元/吨,倒挂60-80元/吨。短期除长协与前期已下订单外,北材南下驱动力不足。

库存结构:主流城市热卷库存仍在小幅调整,丝毫无下降空间。主要国有仓库爆满(托盘认仓库只认国企仓库),民企仓库无人用所致,有一定压港现象。

钢厂:钢厂短期供应量不减,市场继续承压。商家近期在回笼资金,尽力出货中。

即使电子盘出现走强,基本面未有好转,预计,本周热轧价格震荡调整格局依然存在。

冷轧:

4月份钢厂品种钢订单压力体现,汽车钢压力加大,但钢厂并未降价,仍在硬顶出厂价,望以此让市场妥协。但商家手中库存处于累积状态,销售不畅导致资金紧张,有抛货回笼资金的做法。

价格回落过程中,需求本就不佳,采购更是买涨不买跌。

二、原料各品种情况

1.铁矿石

上周回顾

上周进口矿市场周初大幅拉涨,随后高位盘整,周末有所回落,整体看远期现货及港口现货价格较为坚挺,但成交量并未明显增加。远期现货方面,钢厂询盘以4月到港的高品粉矿资源为主,块矿溢价并未反弹,整体成交不畅;港口现货成交价格整体上涨,周初成交较为活跃,但周中开始市场冷清,成交清淡。

主要品种价格及价差变化

国产矿方面:上周国产矿价格部分地区下调,海南及东北区域内矿价格下跌10-20元/吨不等;唐山地区铁精粉价格持平;山东周初下个下调15元/吨,随后因外矿大幅拉涨,内矿补涨25元;华中及华南因月度定价,本周价格基本持平。整体看外矿价格企稳反弹对内矿价格形成支撑,后期部分地区可能出现小幅跟涨行情。

进口矿方面:港口现货上周进口矿价格周初大幅拉升20-40元/吨不等,但部分贸易商报价较稳,周初成交较为活跃,但再度提价后,询盘减少,市场成交走弱,部分贸易商价格暗降,临近周末,港口现货价格回调5-10元不等。远期现货资源询报盘仍多数集中在澳洲高品全粉资源,远期现货周初成交价格明显走高,周中开始远期现货市场卖家出货积极性增加,报价有所松动,可谈空间拉大,但市场询盘寥寥,且心里价位偏低。

高低品价差仍维持在较高位置,且山东区域高低品价差再度扩大,钢企盈利率环比增加,且部分高炉仍有复产计划,矿石价格的走高及高品矿的较强需求,使得本周高低品价差小幅扩大。后期来看品种结构矛盾有所缓解,内矿产销转好,价差短期将高位震荡为主。

主要基本面数据变化及本周预判

供应方面:上周澳洲、巴西铁矿石发货总量2323.16万吨,环比增加241.75万吨;3月6日至3月12日,中国北方六大港口到港总量为979.9万吨,环比减少245.3万吨,其中澳矿约703.6万吨,巴西矿约为126.4万吨。上周统计全国45个主要港口铁矿石库存为13182万吨,较上一周五统计数据增53万吨,日均疏港总量262.4万吨,上周五为268.6万吨。

国内矿山来看,上周统计全国矿山产能利用率为67.0%,与比上次统计相比上涨0.2%;原口径产能利用率为48.1%,与上次统计相比上涨2.3%,库存46.7万吨,与上次统计相比下降2.9万吨

需求方面:钢企盈利面继续扩大,上周调研163家钢厂高炉产能利用率83.38%环比增0.46%,剔除淘汰产能的利用率为88.18%同比增0.48%,钢厂盈利率88.34%增0.61%。上周河北限产结束后高炉开工率上升,部分高炉推迟至本周复产。

本周市场预测:以震荡调整为主

整体看,铁矿石市场供应恢复强于预期,但华北限产并未明显影响钢厂提货节奏,钢企心态仍偏乐观,且后期仍有高炉进一步复产、提产计划,供需两强的局面将持续演绎,需求启动初期不宜过度看空铁矿石价格,预计本周市场以震荡调整为主。

2.废钢

废钢价格指数

截止目前,废钢价格指数为1719.6,较上一周跌13.6,跌幅0.78%,较2016最高1742,相比跌1.28%)。

上周各地区废钢价格情况

上周国内普碳废钢市场继续弱势运行,部分区域继续跌20-30元/吨。

河北钢厂精料含税2200-2400元/吨稳,不含税1860-1900元/吨跌20元/吨;江苏钢厂含税炉料到厂最高价1800-1870元/吨稳;市场不含税重废1640-1660元/吨涨10元/吨;广州工业料1440-1490元/吨稳;西南钢筋头钢厂弱稳挂牌报价:重庆1300元/吨,成都1250元/吨,云南1400元/吨,不含税。

废钢库存情况

据45家钢厂废钢同口径统计,库存总量118.75万吨,较上一周增2.1万吨,增幅为1.8%。

本周观点:成品高位盘整 废钢弱势运行 短期仍较低迷

中频炉停炉、废钢市场资源相对过剩。主流钢厂废钢库存基本也处于饱和运转。卸货能力有限,加之采购价格继续压低。目前市场信心低迷,预计本周继续弱势运行。

现货资源

| 品名 | 规格 | 材质 | 厂家 | 地区仓库 | 价格 | 现货 |

|---|---|---|---|---|---|---|

| 螺纹钢 | 12-32 | HRB400E | 长治市创发商贸有限公司 | 首钢长钢(首钢长钢) | 0 | 详情 |

| 热轧卷板 | 15.50×1500 | Q235B | 宁夏祥合明贸易有限公司 | 包钢(银川市西夏区) | 0 | 详情 |

| 普碳中板 | 14 | Q235B | 唐山沐翌供应链有限公司 | 唐钢(金秋港) | 0 | 详情 |

| 低合金板 | 40*2500*12000 | Q355NDZ15 | 舞钢市浩瀚金属材料贸易有限公司 | 舞钢(精钢) | 0 | 详情 |

| 无缝管 | 12*2 | 20# | 山东东银金属材料有限公司 | 聊城精密(东银库) | 5700 | 详情 |

| 圆钢 | 20# | Q235 | 长葛市宝鼎钢材有限公司 | 宝鼎钢铁(长葛市于井钢材交易市场) | 3950 | 详情 |

| 热轧卷 | 3.0*1800*C | Q235B | 上海盛钢联供应链管理有限公司 | 万钢(泉安/长和隆) | 0 | 详情 |

| 高线 | Φ20*C | Q355D | 上海北铭高强度钢材有限公司 | 韶钢(川流富锦库) | 5540 | 详情 |

相关新闻

推荐文章

-

[库存看市场]库存开始回落,钢价震荡趋高资讯

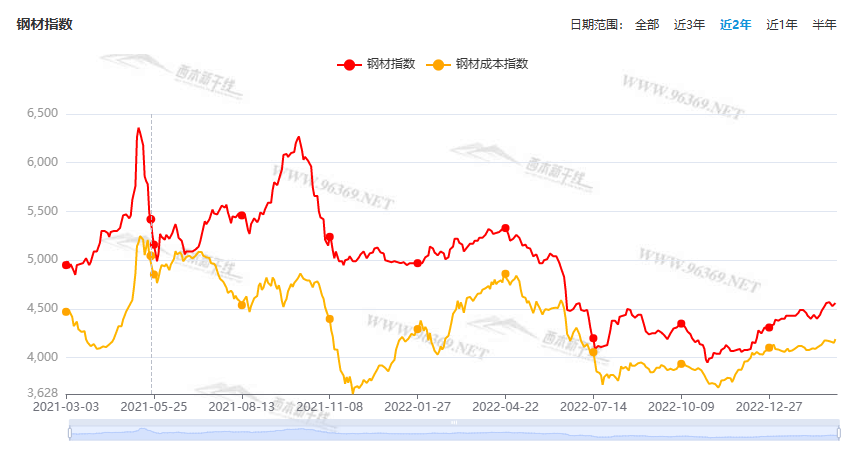

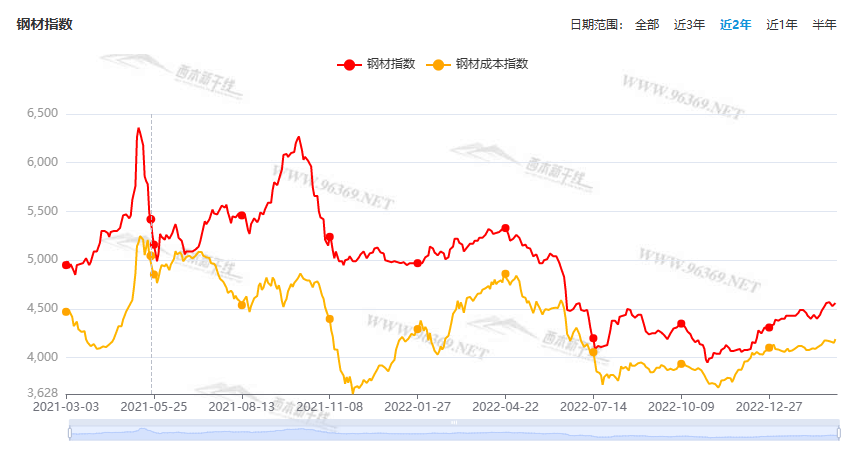

本周(2月27日—3月3日),钢材指数收在4570元 吨,周环比持平。资讯监测的数据显示,截止2月24日,全国69个主要市场25mm规格三级螺纹钢平均价格为4467元 吨,周环比下跌1元 吨;高线HPB300φ6 5mm为4693元 吨,周环比下跌3元 吨。

-

[库存看市场]库存拐点显现,钢价冲高整理资讯

本周(2月20日—2月24日),钢材指数收在4570元 吨,周环比上涨90元。资讯监测的数据显示,截止2月24日,全国69个主要市场25mm规格三级螺纹钢平均价格为4468元 吨,周环比上涨62元 吨;高线HPB300φ6 5mm为4696元 吨,周环比上涨60元 吨。

-

环保督查今启动,市场仍需谨慎观望

受此影响,现货钢价连续上涨,市场成交出现放量,钢市情绪得到提振。不过,由于价格拉涨过快,市场也存有一定的恐高心态,对市场回调的担忧增多。