[库存看市场] 库存继续下降,钢价区间波动

导读:本周(4月26日—4月30日),钢材指数周五收在3710元 吨,环比上周上涨10元 吨。现货交易平台监测的数据显示,截止4月30日,全国61个主要市场25mm规格三级螺纹钢平均价格为3751元 吨,周环比下跌7元 吨;高线HPB300φ6 5mm为3870元 吨,周环比下跌8元 吨。

本周(4月26日—4月30日),钢材指数周五收在3710元/吨,环比上周上涨10元/吨。现货交易平台监测的数据显示,截止4月30日,全国61个主要市场25mm规格三级螺纹钢平均价格为3751元/吨,周环比下跌7元/吨;高线HPB300φ6.5mm为3870元/吨,周环比下跌8元/吨。

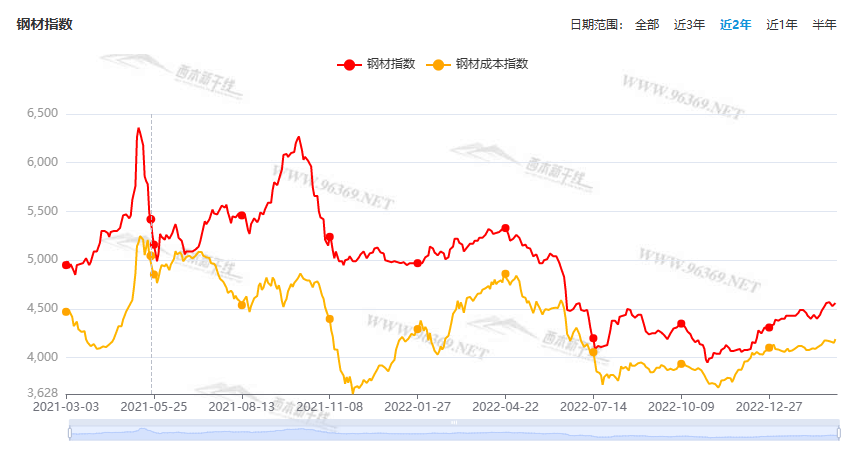

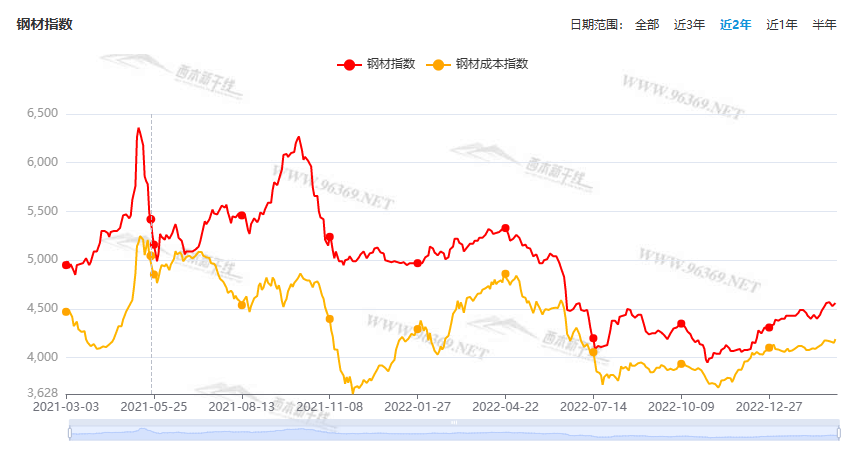

本期,全国主要市场建筑钢材价格平稳为主,区域呈现一定差异,但波动区间都很小,从各地走势来看,价格仍不具备大起大落的基础。其中,东北、西北、西南地区小幅盘整,华北、华中、华东和华南市场涨跌互现。本期钢材指数微涨,而成本指数小跌,表明钢厂利润空间保持;本周螺纹钢期货震荡回升,对现货市场预期带来积极影响。

期货方面,本期黑色系震荡起伏:铁矿石有所支撑,焦炭小幅调整,热卷和螺纹钢低位上移。其中,热卷2010合约周五收3211元,较上周上涨24元/吨;螺纹钢RB2010合约周五收在3367元/吨,较上周上涨24元/吨。从全周走势情况看,原料端(铁矿和焦炭)横盘为主,成材端(螺纹和热卷)难以破位,期货市场的走势总体谨慎。

回首本期,消息面利空减少,期货市场总体抗跌,原料价格有所支撑,螺纹现货盘整为主。当前行业面出现什么变化?后期钢价走势如何?一起看看现货交易平台所监控到的相关库存数据,再具体分析。

二、上海市场分析

据综合库存监测数据显示:截至4月30日,沪市螺纹钢库存总量为53.79万吨,较上周下降1.55万吨,减幅为2.80%,这也是上海地区库存连续第三周回落;目前库存量较上年同期(25.18万吨)增加28.61万吨,增幅为113.62%。本期,上海地区价格小幅波动,周边钢厂出货为主,下游需求环比增加,但库存下降的力度不大。

本期,监测的沪市线螺周终端采购量为3.22万吨,环比上周增加6.27%,终端采购量环比回升,主要是因为临近长假,工地有集中备货。从历史数据看,本期终端采购量同比明显增加,预计节后需求不会太差。

本期钢材指数震荡盘整,市场价格频繁波动:周一,平盘为主,周二小幅上抬,周三上行乏力,周四小幅回落,周五低位回涨。当下上海市场现状是:社会库存处于高位,商家出货意愿较强;终端需求保持强劲,主导钢厂挺价高产;原料价格整体抗跌,期货市场走出颓势。目前市场行情处于试探阶段,预计下周钢材指数还将小幅起伏。

二、库存总结分析

本期全国35个主要市场样本仓库钢材总库存量为1882.84万吨,较上周减少137.21万吨,减幅为6.79%。这是全国样本仓库钢材库存总量连续第七周回落,降幅环比继续扩大,主要原因是所有地区需求恢复常态,局部天气晴好,工地赶工期消耗加快。不过,即将迎来五天假期,预计节后局部库存会止降回升。对比历史数据,当前库存依然偏高,但在流动性宽松的现状下,高库存或成为常态。

主要钢材品种中,本期螺纹钢库存量为997.15万吨,环比上周减少82.46万吨,减幅为7.64%;线盘总库存量为305.17万吨,环比上周减少33.14万吨,减幅为9.80%;热轧卷板库存量为334.35万吨,环比上周减少15.48万吨,减幅为4.43%;冷轧卷板库存量为139.21万吨,环比上周减少2.71万吨,减幅为1.91%;中厚板库存量为106.96万吨,环比上周减少3.42万吨,减幅为3.10%。

据历史数据,当前库存总量较上年同期(2019年5月6日的1249.54万吨)增加633.30万吨,增幅为50.68%,分品种看,本期五大品种库存继续下降。本期全国主要样本仓库中,所有市场螺纹钢库存下降,少数区域线盘库存增加;其中,华东、华南等地线盘存量增多。单从库存变化情况看,价格不具备大幅反弹的动力。

本期,华东区域价格基本稳定,全周震荡幅度很小,截至周五,环比来看,山东、江西市场低位小涨,其它区域变化不大;其中,安徽、江苏、浙江和福建市场价格比较接近,山东和江西市场价格偏低。以各地优质品为参照物,目前华东市场螺纹钢主流价格区间在3430-3530元/吨,周环比回升0-10元/吨。

本期,影响市场走势的行业资讯主要有(以时间先后排序):

全国铁路调增基建投资,全年总投资望超8200亿元

据不完全统计,截至目前,2020年全国铁路固定资产投资额已经超过8150亿元,且仍有继续增长态势。交通运输部2019年12月26日在全国交通运输工作会议上透露,2020年铁路固定资产投资将完成8000亿元。

国家统计局:3月份工业企业利润降幅收窄

1-3月份,全国规模以上工业企业实现利润总额7814.5亿元,同比下降36.7%,降幅比1-2月份收窄1.6个百分点。国家统计局工业司副司长张卫华解读工业企业利润数据表示,工业产品销售开始回暖,企业利润呈现一些积极变化。3月份,全国规模以上工业企业利润总额同比下降34.9%,降幅比1-2月份收窄3.4个百分点;1-3月份累计利润下降36.7%,降幅比1-2月份收窄1.6个百分点。

第三批1万亿专项债额度正式下达地方 5月底发完

用于稳投资、补短板的第三批1万亿元地方政府专项债券额度已经下达至部分省市。机构预计5月将迎来1万多亿元的地方政府债券发行高峰,单月发行量将创近些年新高,货币政策也会通过降准等方式积极配合提供流动性支持。第三批专项债并非最后一批专项债。目前提前下达的三批次专项债规模总计2.29万亿元,超过了去年全年的约2.15万亿元。

WSD:今年全球钢产量预减12.9% 中国减5.6%

韩国钢铁生产商现代制铁(Hyundai Steel)在其一季度财报中援引世界钢动态公司(WSD)的(4月份)预测称,受终端需求减少影响,2020年全球粗钢产量将减少12.9%,由2019年的18.73亿吨减少至16.32亿吨;其中发达国家产量将减少22.7%至3.54亿吨,新兴市场国家产量将减少9.7%至12.78亿吨、中国产量将减少5.6%至9.4亿吨。

钢协召开部分钢铁企业经营座谈视频会议

4月27日,中国钢铁工业协会时隔两个月再次召开部分钢铁企业经营座谈视频会议,了解钢铁企业一季度生产经营情况,分析疫情影响,探讨后期市场走势,统一认识,坚定信心,统筹推进疫情防控和行业健康运行。何文波在会议总结中表示,从与会企业反映的情况看,大家的共识度比较高,普遍认为钢铁需求较大下降,高度关注资金情况,强烈呼吁加强原料保障,强烈呼吁加强自律、抱团取暖。

交通运输部:5月6日零时起恢复全国收费公路收费

从交通运输部获悉,经国务院同意,自2020年5月6日零时起,经依法批准的收费公路恢复收费(含收费桥梁和隧道)。收费公路恢复收费后,在新冠肺炎疫情防控常态化期间,高速公路收费站设置专用快捷通道,加强现场通行秩序引导维护,保障疫情防控等应急运输车辆优先便捷通行。

宝钢股份:一季度实现净利同比下降43.63%

宝钢股份公布公告,2019年全年实现净利润124.23亿元,同比下降42.08%,拟10派2.8元。今年一季度实现净利润15.36亿元,同比下降43.63%。第一季度营收600亿元人民币,同比减少8.3%。

乘联会:4月前四周乘用车零售增速下滑放缓

4月一至四周(1-25日)的乘用车市场零售总体回升相对较快。前四周日均零售3.53万辆,同比增速下降1.6%。4月回暖明显,较3月的前四周同比下滑42%的增速改善很大。4月市场反弹体现车市零售已经是从疫情影响下平稳改善。

报告:4月29城新房均价环比上涨 房地产市场回暖迹象明显

58同城、安居客发布2020年《4月国民安居指数报告》。报告显示,今年4月,全国重点监测67城新房在线均价16605元/平方米,环比下跌0.37%,其中29城新房价格上涨;二手房在线挂牌均价15522元/平方米,环比下降0.36%,全国67城中有27城二手房挂牌均价环比上涨。目前,房地产市场回暖迹象明显,疫情期间积压的需求在4月份得到集中释放。

疫情趋缓苗头显现 多国计划重启经济

随着新冠肺炎疫情出现趋缓势头,为减少经济影响,多国政府公布了谨慎复工和解封的方案,逐步恢复公共交通、餐饮、商店、学校的运行。与此同时,这些政府也强调,将依据疫情防控实际效果来安排复工进程,若疫情出现反弹,限制措施将再度趋严。

统计局:4月份中国制造业PMI为50.8% 比上月回落1.2个百分点

4月份,我国疫情防控向好形势进一步巩固,生产生活秩序加快恢复,制造业和非制造业生产经营活动继续改善。制造业PMI为50.8%,比上月回落1.2个百分点;非制造业商务活动指数为53.2%,比上月上升0.9个百分点;综合PMI产出指数为53.4%,比上月上升0.4个百分点。

交通运输部:3月货运、投资领域已恢复九成左右

交通运输部发言人吴春耕在发布会上表示,3月交通固定资产投资完成2026亿元,恢复到去年同期的93.3%,较2月份提高了53.3个百分点。营业性的货运量完成32.6亿吨,恢复到去年同期的87.0%、提高了16.9个百分点。港口货物吞吐量完成10.8亿吨,恢复到去年同期的97.8%、提高了6.6个百分点。集装箱吞吐量完成2040万标箱,恢复到去年同期的95.2%、提高了12.6个百分点。

4月份钢铁行业PMI为45.9%

据中物联钢铁物流专业委员会调查、发布的4月份钢铁行业PMI来看,4月份为45.9%,较上月上升3.7个百分点;其中,新订单指数为39.9%,较上月上升1.4个百分点;新出口订单指数为27.8%,连续两月低于30%;生产指数为53.4%,较上月上升14.1个百分点;原材料库存指数为38.3%,较上月下降6.6个百分点;供应商配送时间指数为52.7%,较上月上升5.9个百分点;产成品库存指数为38.8%,较上月下降2.8个百分点。

本周,宏观面“暖风”阵阵,主要表现为:国际疫情逐渐趋缓,国内经济良性恢复。具体来看,国内有利因素增多:1、复工复产常态化,3月工业利润降幅收窄;2、疫情防控形势巩固,制造业PMI处于荣枯线以上;3、稳投资、补短板继续,第三批专项债下达地方;4、应对经济下滑,铁路基建投资加码;5、行业稳步复苏,乘用车零售增速下滑放缓;6、积压的购房需求释放,房地产市场环比回暖;7、交通运输回归正轨,高速公路计划恢复收费。

从行业面看,供求矛盾依然存在:国际疫情影响滞后,全球用钢需求面临萎缩;钢协召开经营会议,呼吁控制产能释放节奏;国内钢铁PMI环比上升,分项指标不容乐观;生产厂家应对上下游夹击,龙头钢企利润大幅下滑。总体而言,供应压力没有明显减弱,需求端存在“内强外弱”现象,再叠加去库存过程拉长,市场暂并不具备趋势性好转动力。

回首本周,市场价格小幅震荡,需求整体表现不错,厂商的心态也比较平稳,受各方因素制约,行情上下的空间都很小,究其原因,一方面是供应和预期打压涨价,另一方面是刚需和去库存支撑低价——厂商心有不甘,频繁试探,但始终未能找出明确的方向。4月份钢市无“战事”,接下来的5月份,这种多空博弈还将继续:在需求端,预计“修复”和“消化”仍是市场主基调;在供应端,需要关注原料价格和产能的实时变化。

对于上海市场而言,当前社会库存消化缓慢,商家仍有出货压力,周边钢厂供应增加,虽然需求总体不错,但化解供需矛盾尚待时日。笔者以为,本周钢价震荡盘整,既是受到期货市场低位回涨的鼓舞,也是刚性需求保持韧性的反应,而经销商的操作也很简单:卖不动就下浮,能出货不跌价。预计下周现货价格还会上下试探,期间需要关注:螺纹期货反弹的空间,终端需求释放的节奏。[文]特邀评论员希玛拉亚峰

现货资源

| 品名 | 规格 | 材质 | 厂家 | 地区仓库 | 价格 | 现货 |

|---|---|---|---|---|---|---|

| 螺纹钢 | 12-32 | HRB400E | 长治市创发商贸有限公司 | 首钢长钢(首钢长钢) | 0 | 详情 |

| 热轧卷板 | 15.50×1500 | Q235B | 宁夏祥合明贸易有限公司 | 包钢(银川市西夏区) | 0 | 详情 |

| 普碳中板 | 14 | Q235C | 河南恒腾钢铁实业有限公司 | 南钢(三星阳光库) | 3780 | 详情 |

| 低合金板 | 20 | Q355D | 河南益彰钢铁贸易有限公司 | 安钢(益彰库) | 3650 | 详情 |

| 无缝管 | 12*2 | 20# | 山东东银金属材料有限公司 | 聊城精密(东银库) | 5700 | 详情 |

| 圆钢 | 40 | 45# | 任丘市琨淼金属制品有限公司 | 唐山(燕山市场四号路) | 0 | 详情 |

| 热轧卷 | 3.0*1800*C | Q235B | 上海盛钢联供应链管理有限公司 | 万钢(泉安/长和隆) | 0 | 详情 |

| 高线 | 6、8、10 | 300E | 兰州清琦物资有限公司 | 酒钢宁钢兰鑫(厂发库提) | 0 | 详情 |

相关新闻

推荐文章

-

[库存看市场]库存开始回落,钢价震荡趋高资讯

本周(2月27日—3月3日),钢材指数收在4570元 吨,周环比持平。资讯监测的数据显示,截止2月24日,全国69个主要市场25mm规格三级螺纹钢平均价格为4467元 吨,周环比下跌1元 吨;高线HPB300φ6 5mm为4693元 吨,周环比下跌3元 吨。

-

[库存看市场]库存拐点显现,钢价冲高整理资讯

本周(2月20日—2月24日),钢材指数收在4570元 吨,周环比上涨90元。资讯监测的数据显示,截止2月24日,全国69个主要市场25mm规格三级螺纹钢平均价格为4468元 吨,周环比上涨62元 吨;高线HPB300φ6 5mm为4696元 吨,周环比上涨60元 吨。

-

环保督查今启动,市场仍需谨慎观望

受此影响,现货钢价连续上涨,市场成交出现放量,钢市情绪得到提振。不过,由于价格拉涨过快,市场也存有一定的恐高心态,对市场回调的担忧增多。