[库存看市场]库存持续减少,钢价波动向上

导读:本周(8月1日—8月5日),钢材指数收在4340元 吨,周环比上行60元 吨。资讯监测的数据显示,截止8月5日,全国69个主要市场25mm规格三级螺纹钢平均价格为4379元 吨,周环比上涨80元 吨;高线HPB300φ6 5mm为4648元 吨,周环比上涨73元 吨。

本周(8月1日—8月5日),钢材指数收在4340元/吨,周环比上行60元/吨。资讯监测的数据显示,截止8月5日,全国69个主要市场25mm规格三级螺纹钢平均价格为4379元/吨,周环比上涨80元/吨;高线HPB300φ6.5mm为4648元/吨,周环比上涨73元/吨。

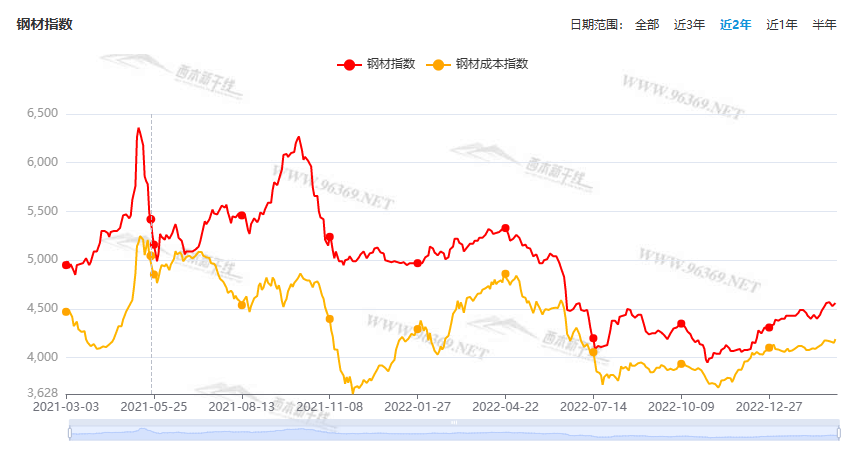

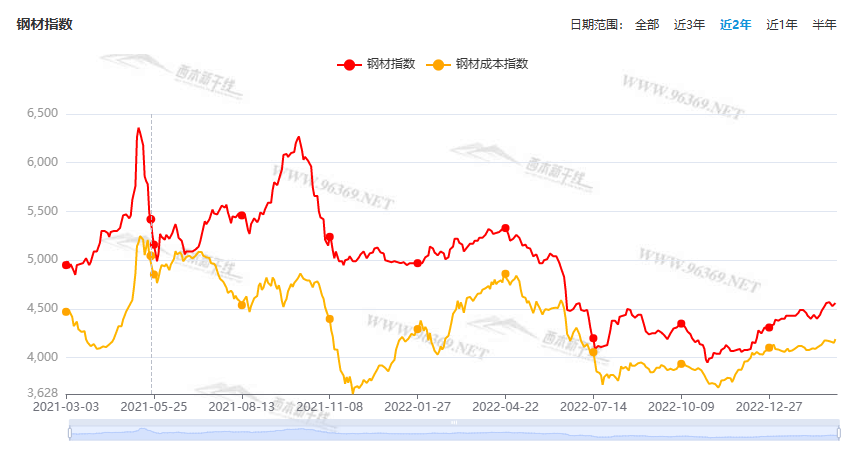

本期,全国各地市场建筑钢材价格先扬后抑:其中,北方钢厂推涨,市场涨幅收窄;南方需求平缓,价格震荡抬升。本周钢材指数上调,成本指数回落,显示钢厂动态利润空间再次扩张;本周螺纹钢期货波动频繁,对现货市场有引导作用。(下图为红色线条为钢材指数,蓝色线条为成本指数)

期货方面,本周黑色系主力合约大幅起落:铁矿主力换月,焦炭稳步抬高,热卷和螺纹区间震荡。其中,热卷2210合约周五夜盘收在4084元,较上周五夜盘4068元,上涨16元/吨;螺纹钢2210合约周五夜盘收在4125元/吨,较上周五夜盘4103元,上涨22元/吨;从全周走势情况看,原料端(铁矿石和焦炭)上行试探,成材端(热卷和螺纹)跟涨追跌。

回首本期,消息面相对中性,原料价格涨跌互现,螺纹现货曲线上行,当前行业面出现什么变化?后期钢价走势如何?一起看看资讯监控到的相关库存数据,再具体分析。

一、上海市场分析

据资讯监测库存数据显示:截至8月4日,沪市螺纹钢库存总量为53.05万吨,较上周减少2.83万吨,减幅为5.06%(见下图);目前库存量较上年同期(8月5日的52.41万吨)增加0.64万吨,增幅为1.22%。沪市螺纹钢库存连续七周下降,主要原因是本地需求继续恢复,且资源向周边分流。

本期,资讯监测的沪市线螺周终端采购量为1.08万吨,环比增加5.88%(见下图);本周上海高温影响施工,终端日均采购量增幅有限。对比历史数据,本周沪市线螺周终端采购量约为去年同期七成水平。

本期钢材指数上涨,市场价格震荡提高:周一,大幅拉高;周二,涨势放缓;周三,稳中见跌;周四,盘中下行;周五,跌后回涨。当下上海市场现状是:社会库存继续下降,需求恢复速度较慢;商家希望拉高出货,期货左右各方情绪。目前市场行情处于“稳固”状态,预计下周钢材指数易涨难跌。

二、库存总结分析

本期全国35个主要市场样本仓库钢材总库存量为1276.51万吨,较上周减少47.23万吨,减幅为3.57%。主要钢材品种中,螺纹钢库存量为605.02万吨,环比上周减少38.27万吨,减幅为5.95%;线盘总库存量为132.24万吨,环比上周减少3.67万吨,减幅为2.7%;热轧卷板库存量为277.74万吨,环比上周减少3.24万吨,减幅为1.15%;冷轧卷板库存量为139.85万吨,环比上周减少1.18万吨,减幅为0.84%;中厚板库存量为121.66吨,环比上周减少0.87万吨,减幅为0.71%。

据资讯历史数据,当前库存总量较上年同期(2021年8月5日的1529.6吨)减少253.09万吨,减幅为16.55%。分品种看,本期五大品种库存全部下降。(见下图)

本期社会库存连续第七周回落,虽然部分钢厂复产,但厂区库存没有同步回升。

本周,华东区域建筑钢价格继续走高,除山东市场涨幅较小外,其它市场涨幅接近;目前安徽、江苏和浙江市场价格最高,山东市场价格较低。截至周五,以各地优质品为参照物,华东市场螺纹钢主流价格区间在4000-4300元/吨,环比上周五调高50元/吨。

本期,影响市场走势的行业资讯主要有(以时间先后排序):

交通投资下半年将高位运行

今年上半年,交通运输部按照党中央、国务院决策部署,坚持适度超前,加强交通基础设施和现代物流体系建设,投资继续保持高位运行,完成交通固定资产投资超过1.6万亿元,同比增长6.7%。其中,公路完成投资12704亿元,同比增长9.7%;水路完成投资739亿元,同比增长4.7%。

7月官方制造业PMI为49%

中国7月官方制造业PMI 49,预期50.4,前值50.2。中国7月综合PMI 52.5,前值54.1。中国7月非制造业PMI 53.8,预期53.8,前值54.7。国家统计局:7月份,制造业采购经理指数为49.0%,比上月下降1.2个百分点,位于临界点以下;非制造业商务活动指数和综合PMI产出指数分别为53.8%和52.5%,比上月下降0.9和1.6个百分点,连续两个月位于扩张区间。总体上看,我国经济景气水平有所回落,恢复基础尚需稳固。

国家统计局:价格指数明显回落

受石油、煤炭、铁矿石等国际大宗商品价格波动等因素影响,主要原材料购进价格指数和出厂价格指数分别为40.4%和40.1%,比上月下降11.6和6.2个百分点。其中,黑色金属冶炼及压延加工业两个价格指数在调查行业中最低,原材料采购价格和产品出厂价格显著回落。由于价格水平大幅波动,部分企业观望情绪加重,采购意愿减弱,本月采购量指数为48.9%,比上月下降2.2个百分点。

国家统计局:建筑业扩张加快

建筑业商务活动指数为59.2%,高于上月2.6个百分点,建筑业生产活动有所加快。从行业情况看,土木工程建筑业商务活动指数、新订单指数和从业人员指数分别为58.1%、51.8%和51.9%,比上月上升0.2、1.6和1.0个百分点,表明基础设施项目建设加快推进,市场需求有所回升,企业用工继续增加,行业有望保持平稳增长。

7月中国汽车经销商库存预警指数为54.4%

中国汽车流通协会发布的最新一期“中国汽车经销商库存预警指数调查”VIA(Vehicle Inventory Alert Index)显示,2022年7月中国汽车经销商库存预警指数为54.4%,同比上升2.1个百分点,环比上升4.9百分点,库存预警指数位于荣枯线之上。综合预计,8月汽车市场好于上年同期。

7月份钢铁行业PMI为33.0%

据中物联钢铁物流专业委员会调查、发布的钢铁行业PMI数据,2022年7月份为33.0%,环比下降3.2个百分点,钢铁行业运行持续低迷。主要分项指数中,7月份生产指数为26.1%,环比下降8.0个百分点;新订单指数为25.9%,与上月持平,连续两个月位于30%以下;7月购进价格指数为24.6%,环比下降5.1个百分点,连续3个月呈现环比下降态势;产成品库存指数为33.0%,环比下降15.0个百分点;原材料库存指数为28.20%,环比下降8.7个百分点;新出口订单指数为39.4%,较上月下降7.7个百分点。

人民银行召开2022年下半年工作会议

会议要求,保持货币信贷平稳适度增长。综合运用多种货币政策工具,保持流动性合理充裕。引导金融机构增加对实体经济的贷款投放,保持贷款持续平稳增长。引导实际贷款利率稳中有降。保持人民币汇率在合理均衡水平上的基本稳定。用好政策性开发性金融工具,重点发力支持基础设施领域建设。加大金融支持民营小微企业等重点领域力度。

7月地方债发行逾4000亿元

据公开数据显示,7月地方债共计发行4063亿元。为了稳增长,今年全年4.37万亿元新增债(限额)发行节奏明显前置,基本在上半年发完。1至7月,剔除中小银行专项债后,新增地方债共发行41213亿元,其中新增一般债发行6784亿元,完成94.2%;新增专项债发行34540亿元,基本发行完毕。

乘联会:7月乘用车市场零售176.8万辆

7月25—31日,乘用车市场零售61.3万辆,同比增长14%,环比上周增长44%,较上月同期下降21%;乘用车批发87.8万辆,同比增长53%,环比上周增长85%,较上月同期下降11%。初步统计,7月1—31日,乘用车市场零售176.8万辆,同比去年增长17%,环比上月下降9%;全国乘用车厂商批发211.9万辆,同比去年增长40%,环比上月下降3%。

中钢协:7月下旬重点钢企粗钢日均产量189.02万吨

中钢协:2022年7月下旬,重点统计钢铁企业共生产粗钢2079.20万吨、生铁1930.19万吨、钢材2076.81万吨。其中,粗钢日产189.02万吨,环比下降7.25%;生铁日产175.47万吨,环比下降7.72%;钢材日产188.80万吨,环比下降5.35%。截至7月下旬,重点统计钢铁企业钢材库存量1659.66万吨,比上一旬减少243.47万吨、降低12.79%;比上月底(即上月同旬)减少35.20万吨、降低2.08%;比年初增加529.97万吨、增长了46.91%;比去年同期增加278.30万吨、增长20.15%。

本周,宏观面消息维持中性,主要体现在:1、经济恢复基础尚需稳固,7月制造业PMI低于预期;2、央行召开下半年工作会议,强调保持货币信贷平稳适度增长;3、前7月地方债发行规模近6万亿,新增债发行节奏明显前置;4、国际大宗商品价格波动,价格指数明显回落;5、基础设施项目建设推进,建筑业生产活动有所加快;6、加强交通基础设施建设,交通投资继续保持高位运行;7、7月乘用车销售放缓,经销商库存预警指数回升。

从本周宏观动向看,虽然经济运行缺少亮点,但政策面的扶持还在继续,具体措施有:综合运用多种货币政策工具,保持流动性合理充裕;加快已下达专项债券发行使用进度,支持基础设施领域建设。——可以预计的是,后期基建和水利投资会有更好表现。

从行业面看,今年1-5月粗钢产量呈逐月递增态势,6月首次环比下降;据中物联钢铁物流专业委员会发布的钢铁PMI数据,7月份为33%,连续两个月下滑;在钢铁行业呈现供需双弱运行的同时,分项指标中,新订单指数止跌,原料价格和企业库存均有明显下降,这些都意味着后期行业景气度有望修复。另据中钢协数据,7月下旬重点钢企粗钢、生铁和钢材日均产量全面下滑,企业库存环比上一旬和同比上月底都有减少;表明钢厂“压产”和“降库”在同步进行,这也为后期“轻装上阵”创造了有利条件。因此,钢价能否继续走高,将取决于供需两端修复的进度。

回首本周,期螺剧烈起伏,现货消化涨幅,厂家有意推高,销量仍待提升。从行情走势看,全国各地表现相似:在北方,成交有所好转,钢厂依然强势;在南方,期货影响情绪,冲高之后休整;南北市场相互影响,价格反弹不是一蹴而就。总体来看,原料稳中偏强,成本重心上移;供需重新博弈,大涨也有阻力。

期货有待突破,现货涨势放缓,供应有所改善,需求回升缓慢,这是本周市场的主要特色;接下来,预计终端需求增幅有限,投机需求不会盲目,资本市场上下试探,现货仍有抬升空间。可以看到,当前市场行情处于“休整”阶段:钢厂拉涨跟跌,商家情绪摇摆,销量需要提升,涨幅受到抑制。

对于上海地区而言,市场现状是:心态并不稳定,商家拉高出货,需求仍待恢复。当前的利好因素是:进货成本提升,库存持续下降,需求环比小增;利空因素主要有:部分钢厂复产,期货频繁上下,高温还将继续。笔者以为,本周钢价震荡上涨,主要是受到厂家的推动,资本市场的起落左右了节奏,实际成交量牵制了上涨的高度。预计下周市场价格区间向上,需要关注的是:钢厂的态度,期货的高度,需求的力度。[文]特邀评论员希玛拉亚峰

现货资源

| 品名 | 规格 | 材质 | 厂家 | 地区仓库 | 价格 | 现货 |

|---|---|---|---|---|---|---|

| 螺纹钢 | 12-32 | HRB400E | 长治市创发商贸有限公司 | 首钢长钢(首钢长钢) | 0 | 详情 |

| 热轧卷板 | 15.50×1500 | Q235B | 宁夏祥合明贸易有限公司 | 包钢(银川市西夏区) | 0 | 详情 |

| 普碳中板 | 14 | Q235B | 唐山沐翌供应链有限公司 | 唐钢(金秋港) | 0 | 详情 |

| 低合金板 | 8-400 | Q355B | 舞钢市盛隆物资有限公司 | 舞钢(本库) | 4700 | 详情 |

| 无缝管 | 12*2 | 20# | 山东东银金属材料有限公司 | 聊城精密(东银库) | 5700 | 详情 |

| 圆钢 | 180 | 45# | 山东全优钢铁销售有限公司 | 本钢(中冶室内库) | 5080 | 详情 |

| 热轧卷 | 3.0*1800*C | Q235B | 上海盛钢联供应链管理有限公司 | 万钢(泉安/长和隆) | 0 | 详情 |

| 高线 | Φ20*C | Q355D | 上海北铭高强度钢材有限公司 | 韶钢(川流富锦库) | 5540 | 详情 |

相关新闻

推荐文章

-

[库存看市场]库存开始回落,钢价震荡趋高资讯

本周(2月27日—3月3日),钢材指数收在4570元 吨,周环比持平。资讯监测的数据显示,截止2月24日,全国69个主要市场25mm规格三级螺纹钢平均价格为4467元 吨,周环比下跌1元 吨;高线HPB300φ6 5mm为4693元 吨,周环比下跌3元 吨。

-

[库存看市场]库存拐点显现,钢价冲高整理资讯

本周(2月20日—2月24日),钢材指数收在4570元 吨,周环比上涨90元。资讯监测的数据显示,截止2月24日,全国69个主要市场25mm规格三级螺纹钢平均价格为4468元 吨,周环比上涨62元 吨;高线HPB300φ6 5mm为4696元 吨,周环比上涨60元 吨。

-

环保督查今启动,市场仍需谨慎观望

受此影响,现货钢价连续上涨,市场成交出现放量,钢市情绪得到提振。不过,由于价格拉涨过快,市场也存有一定的恐高心态,对市场回调的担忧增多。