2023年1月钢材价格指数走势预警报告资讯

导读:本期观点:交易受限 波动收窄

本期观点:交易受限 波动收窄

时间:2023-1-1—2023-1-31

关键词 冬储 成本 库存 需求

本期导读:

●行情回顾:情绪得到提振,价格震荡上行;

●供给分析:钢厂持续亏损,产量呈现回落;

●需求分析:淡季特征显著,需求加速离场;

●成本分析:原料全面上行,成本重心上移;

●宏观分析:政策释放暖意,需求保持韧性。

●综合观点:回顾12月份,国内建筑钢价格震荡走强,究其原因,一方面是国内防疫政策全面优化之后,市场预期总体向好,黑色系期货率先走高,推动现货价格跟风上行;另一方面,原料价格整体上扬,钢厂纷纷上调出厂价,市场进货成本不断抬升。整体来看,在政策面和成本端的共同作用下,12月份国内建筑钢市场超预期运行。进入新的一年,我们预计行业基本面会有一些变化:首先,即将迎来元旦和农历春节,叠加疫情影响,终端施工进入尾声,需求强度将进一步减弱;其次,元旦以后,更多贸易商将休市歇业,市场资源供应偏紧,用户采购的局限性越来越明显;第三,各地钢厂冬储销售政策出笼,定价普遍高于市场预期,预计贸易商更多是被动囤货,并失去价格话语权;第四,原料价格处于高位,在钢厂的抵制下,后期继续上行的可能性不大,成本端对钢价的支撑作用或下降;第五,鉴于钢厂亏损面较大,春节期间减产、检修的范围会更广,预计后期供应将处于较低水平。综合来看,一月份国内建筑钢市将面临“供应偏弱,需求离场”的境况,市场有望从“高位运行”向“有价无市”过渡。鉴于此,我们对1月份的行情持以下判断:交易受限,波动收窄——预计1月份沪市优质品螺纹钢代表规格价格(以指数为基准),或将在4250-4500元/吨区间运行。

一、 行情回顾篇

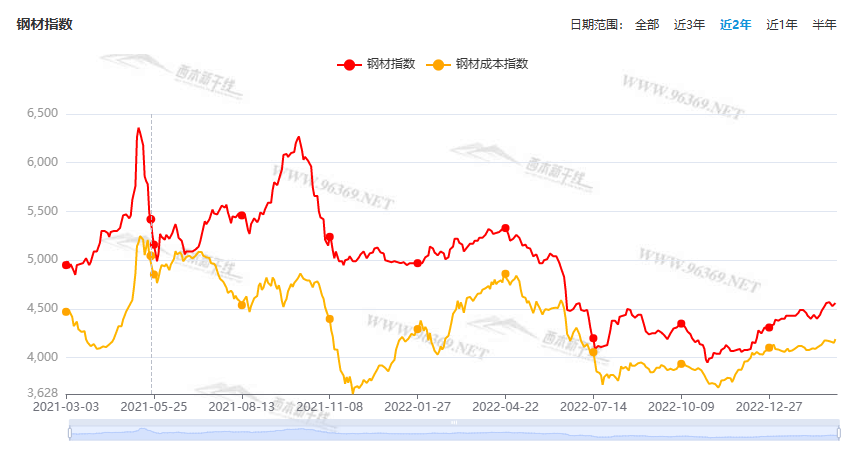

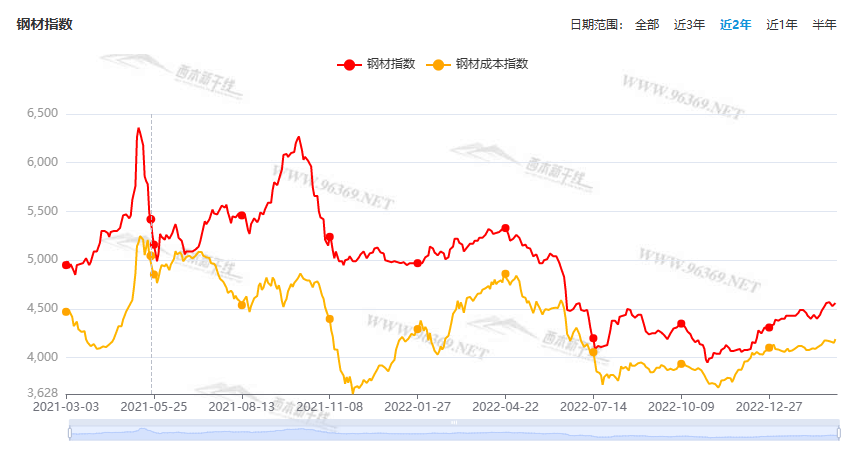

2022年12月份国内建筑钢价整体上行,截止12月30日,钢材指数收在4340元,较上月末上涨250。(见下图)

12月份,随着国内防疫政策的优化,市场预期明显改善,在黑色系期货连续上涨带动下,上半月,现货价格以震荡推高为主。与此同时,原料价格持续走强,成本重心不断上移,钢厂纷纷上调出厂价,对市场上涨起到推波助澜的作用。进入下半月,随着各地疫情蔓延,终端需求陆续离场,市场交易活跃度下降,价格上涨的速度有所放缓。总体来看,在政策利好及成本推动下,十二月份国内建筑钢市走出了超预期上涨行情。

国内建筑钢市经历了12月份的走强后,在即将到来的1月份如何演绎?行业基本面将发生什么变化?带着诸多问题,一起来看1月国内建筑钢材行情分析报告。

二、供给分析篇

1、国内建筑钢材库存现状分析

资讯监测库存数据显示,截至12月29日,国内主要钢材品种库存总量为898.59万吨,较11月末上升33.8万吨,增幅3.9%,较去年同期增加19.87万吨,增幅2.3%。其中螺纹、线材、热轧、冷轧、中板库存分别为391.56万吨、67.42万吨、206.08万吨、120.96万吨和112.57万吨。本月国内五大品种库存除冷轧外,其他品种库存皆呈现上升趋势,其中螺纹增幅较为明显。(见下图)

据数据分析,受钢材消费季节性回落影响,本月需求端呈现明显下滑,而受亏损影响,建筑钢产量也有下降,但二者降幅并不同步,国内建筑钢库存由降转升。

我们判断,进入1月后,鉴于钢厂亏损面较大,春节期间减产、检修的范围会更广,后期供应将处于较低水平;而各地市场逐步进入休市状态,需求端将会趋向停滞,因此1月份行业基本面将逐步转向“供应偏弱,需求离场”,1月份国内建筑钢社会库存将延续上升态势。

国内钢材供给现状分析

国家统计局数据显示:2022年11月,中国粗钢日均产量248.47万吨,环比下降3.4%;生铁日均产量226.63万吨,环比下降0.8%;钢材日均产量363.97万吨,环比下降1.8%。11月,中国粗钢产量7454万吨,同比增长7.3%;生铁产量6799万吨,同比增长9.7%;钢材产量10919万吨,同比增7.1%。1-11月,中国粗钢产量93511万吨,同比下降1.4%;生铁产量79506万吨,同比下降0.4%;钢材产量122553万吨,同比下降0.7%。(如下图)

从数据可以看出,继10月份粗钢产量环比下降后,11月份粗钢产量延续下降趋势,但幅度有所放缓。因去年同期基数较低,粗钢、生铁和钢材日均产量同比有所增长,显示供应端有较强的韧性。

据国家统计局数据显示,2022年11月份,中国钢筋产量为1978.5万吨,同比增长8.5%;1-11月累计产量为21815.1万吨,同比下降8.1%。11月份,中国线材(盘条)产量为1073.1万吨,同比下降0.3%;1-11月累计产量为13034.6吨,同比下降7.7%。(见下图)

中钢协:2022年12月中旬,重点统计钢铁企业共生产粗钢1963.82万吨、生铁1772.61万吨、钢材1915.51万吨。其中粗钢日产196.38万吨,环比下降1.15%;生铁日产177.26万吨,环比下降0.58%;钢材日产191.55万吨,环比增长0.95%。(见下图)

根据国家统计局发布的数据推算,11月份黑色金属冶炼和压延加工业单月亏损67.6亿元,较10月份增亏51.4亿元。全年来看,国内钢铁行业上半年盈利826.1亿元,下半年亏损596.9亿元,其中7月亏损257.1亿元,8月份亏损158.5亿元,9月份亏损97.5亿元,10月份亏损16.2亿元,11月份亏损67.6亿元,在连续4个月减亏后亏损幅度再度扩大。

下月建筑钢材供给预期

从相关数据看,随着春节假期临近,叠加钢厂亏损加剧,生产积极性明显收缩,高炉开工率及产能利用率维持低位,短流程钢厂产量下滑幅度更为明显。因此我们预计,2022年12月份和2023年1月份,建筑钢材供应量继续下降。

3、国内钢材进出口现状分析

据海关总署数据显示,2022年11月我国出口钢材559.0万吨,较上月增加40.6万吨,环比增长7.8%;1-11月累计出口钢材6194.8万吨,同比增长0.4%。(见下图)

11月中国进口钢材75.2万吨,较上月减少2.0万吨,环比下降2.6%;1-11月累计进口钢材986.7万吨,同比下降26.5%。

总体来看,当前,我国钢材出口量已经连续两个月环比回升,但随着人民币贬值效应的降温,国内钢材出口价格优势有所减弱;同时海外经济增长乏力,国际市场钢材需求有下滑迹象;预计后期我国钢材出口量增长态势难以延续。

三、需求形势篇

1、全国建筑钢材销量走势分析

上半月,在政策面不断释放利好的提振下,需求端保持一定韧性,其中投机需求也有介入;下半月,随着工地陆续收尾,叠加疫情因素蔓延,导致市场提前休市,整体成交快速回落。(见下图)

进入元月份后,随着春节假期的临近,终端需求将加速离场,“刚需”让位于“冬储”,总体需求将趋向停滞。而春节过后,真正复工复产将在2月份开始,预计1月份需求端继续降温。

四、成本分析篇

1、原材料成本分析

12月份,钢铁原料价格整体上涨。

根据资讯监测数据,截止12月30日,唐山地区普碳方坯出厂价格3780元/吨,较上月末上涨230元/吨;江苏地区废钢价格为2900元/吨,较上月末上涨240元/吨;山西地区二级焦炭价格为2600元/吨,较上月末上涨300元/吨;澳大利亚粉矿价格为832元/吨,较上月末上涨69元/吨。

本月各大原料品种价格均有上调,其中焦炭、废钢涨幅最为明显。总体来看,12月份钢厂生产成本重心大幅上移,成为支撑钢价的重要力量。(成本变化见下图)

2、下月建筑钢材成本预期

随着原料价格冲高,预计后期继续上行空间有限。分品种看,焦炭价格第四轮提涨落地后,已有钢厂提出降价要求;钢厂补库结束后,预计铁矿石需求会下降,价格有回调的动力;废钢供需双双放缓,价格或高位震荡。综合来看,预计1月份钢铁原料价格易跌难涨,成本重心环比或有下降。

五、国际钢市篇

据世界钢铁协会数据显示,2022年11月全球粗钢产量。2022年11月全球64个纳入世界钢铁协会统计国家的粗钢产量为1.391亿吨,同比下降2.6%。

2022年11月,中国粗钢产量为7454万吨,同比提高7.3%; 印度粗钢产量为1040万吨,同比提高5.7%;日本粗钢产量为720万吨,同比下降10.7%;美国粗钢产量为640万吨,同比下降10.5%;俄罗斯粗钢预估产量为560万吨,同比下降9.6%;韩国粗钢产量为480万吨,同比下降18.1%;德国粗钢产量为280万吨,同比下降17.9%;土耳其粗钢产量为240万吨,同比下降30.7%;巴西粗钢产量为260万吨,同比下降16.3%;伊朗粗钢产量为290万吨,同比提高3.9%。(见下图)

从相关数据看,随着海外需求的放缓,国际市场粗钢产量由增转降,而中国即将迎来传统新春佳节,产量将继续收缩,预计后期全球粗钢产量将延续下降趋势。

六、宏观信息篇

1、多地密集召开经济工作会议

近日,多地密集召开经济工作会议谋划部署2023年工作。梳理发现,扩大内需是各地明年经济工作的重中之重,其中,加快重大项目建设、创新消费场景成为抓手。东方金诚首席宏观分析师王青表示,2023年全球经济增速将进一步下滑,外需对国内经济增长的拉动力会明显减弱。由此,明年内需要及时顶上来,并带动国内经济增速回升。

2、财政部:2023年积极的财政政策要加力提效

2023年积极的财政政策要加力提效,更直接更有效发挥积极财政政策作用。重点要把握5个方面:一是完善税费支持政策,根据实际情况,该延续的延续,该优化的优化,着力纾解企业困难。二是加强财政资源统筹,优化组合财政赤字、专项债、贴息等工具,适度扩大财政支出规模,为落实国家重大战略任务提供财力保障。三是大力优化支出结构,坚持有保有压,积极支持科技攻关、乡村振兴、区域重大战略、教育、基本民生、绿色发展等重点领域,从严控制一般性支出,不断提高支出效率。四是均衡区域间财力水平,持续增加中央对地方转移支付,健全县级财力长效保障机制,促进基本公共服务均等化。五是严肃财经纪律,严格财政收支规范管理,坚决制止违法违规举债行为,切实防范财政风险。

3、交通运输部:2023年将再支持一批枢纽城市建设

交通运输部综合规划司副司长张大为29日在发布会上表示,今年,确定了重庆、成都、广州、郑州、昆明等第一批支持的15个城市,安排车购税资金支持综合货运枢纽及集疏运体系重点项目等建设,有力提高了综合交通运输网络效率。2023年,将再支持一批枢纽城市建设。

六、综合观点篇

回顾12月份,国内建筑钢价格震荡走强,究其原因,一方面是国内防疫政策全面优化之后,市场预期总体向好,黑色系期货率先走高,推动现货价格跟风上行;另一方面,原料价格整体上扬,钢厂纷纷上调出厂价,市场进货成本不断抬升。整体来看,在政策面和成本端的共同作用下,12月份国内建筑钢市场超预期运行。进入新的一年,我们预计行业基本面会有一些变化:首先,即将迎来元旦和农历春节,叠加疫情影响,终端施工进入尾声,需求强度将进一步减弱;其次,元旦以后,更多贸易商将休市歇业,市场资源供应偏紧,用户采购的局限性越来越明显;第三,各地钢厂冬储销售政策出笼,定价普遍高于市场预期,预计贸易商更多是被动囤货,并失去价格话语权;第四,原料价格处于高位,在钢厂的抵制下,后期继续上行的可能性不大,成本端对钢价的支撑作用或下降;第五,鉴于钢厂亏损面较大,春节期间减产、检修的范围会更广,预计后期供应将处于较低水平。综合来看,一月份国内建筑钢市将面临“供应偏弱,需求离场”的境况,市场有望从“高位运行”向“有价无市”过渡。鉴于此,我们对1月份的行情持以下判断:交易受限,波动收窄——预计1月份沪市优质品螺纹钢代表规格价格(以指数为基准),或将在4250-4500元/吨区间运行。[文]特邀评论员2022-12-30

现货资源

| 品名 | 规格 | 材质 | 厂家 | 地区仓库 | 价格 | 现货 |

|---|---|---|---|---|---|---|

| 螺纹钢 | 12-32 | HRB400E | 长治市创发商贸有限公司 | 首钢长钢(首钢长钢) | 0 | 详情 |

| 热轧卷板 | 15.50×1500 | Q235B | 宁夏祥合明贸易有限公司 | 包钢(银川市西夏区) | 0 | 详情 |

| 普碳中板 | 14 | Q235B | 唐山沐翌供应链有限公司 | 唐钢(金秋港) | 0 | 详情 |

| 低合金板 | 60 | Q355CZ25 | 安阳市云昊商贸有限公司 | 安钢(卡车之家库) | 0 | 详情 |

| 无缝管 | 377*9 | Q345B | 山东信诚供应链管理有限公司 | 冶钢(东华、信诚、磐金) | 0 | 详情 |

| 圆钢 | 22*9380 | 25CrMoA | 山东大万实业有限公司 | 宣钢(河北宣化) | 0 | 详情 |

| 热轧卷 | 7.0*1500*C | 510L | 上海宏微钢铁贸易有限公司 | 日照(兴晟3号库) | 3980 | 详情 |

| 高线 | Φ20*C | Q355D | 上海北铭高强度钢材有限公司 | 韶钢(川流富锦库) | 5540 | 详情 |

相关新闻

推荐文章

-

[库存看市场]库存开始回落,钢价震荡趋高资讯

本周(2月27日—3月3日),钢材指数收在4570元 吨,周环比持平。资讯监测的数据显示,截止2月24日,全国69个主要市场25mm规格三级螺纹钢平均价格为4467元 吨,周环比下跌1元 吨;高线HPB300φ6 5mm为4693元 吨,周环比下跌3元 吨。

-

[库存看市场]库存拐点显现,钢价冲高整理资讯

本周(2月20日—2月24日),钢材指数收在4570元 吨,周环比上涨90元。资讯监测的数据显示,截止2月24日,全国69个主要市场25mm规格三级螺纹钢平均价格为4468元 吨,周环比上涨62元 吨;高线HPB300φ6 5mm为4696元 吨,周环比上涨60元 吨。

-

环保督查今启动,市场仍需谨慎观望

受此影响,现货钢价连续上涨,市场成交出现放量,钢市情绪得到提振。不过,由于价格拉涨过快,市场也存有一定的恐高心态,对市场回调的担忧增多。